規模別株価指数を活用して、相場の流れをつかむ

投資をされている方ならば、普段から日経平均株価やTOPIXについてはチェックされていると思います。

どちらも日々の相場動向を知る上で非常に重要な指数ですが、これにさらに規模別株価指数を加えてみると、より深く相場の流れをつかむことに役立てることができます。

今回は規模別株価指数について説明します。

規模別株価指数とはTOPIXを補完する指数の一つで、東京証券取引所の市場第1部上場銘柄(内国普通株式)を、時価総額と流動性に応じて3つの規模別に分類し、それぞれの株価指数を算出したものです。

| 大型株 | 時価総額と流動性が高い上位100銘柄(TOPIX100の算出対象) | 銘柄数100 約5% |

|---|---|---|

| 時価総額 約60% |

||

| 中型株 | 大型株についで時価総額と流動性が高い上位400銘柄(TOPIX Mid400の算出対象) | 銘柄数400 約20% |

| 時価総額 約30% |

||

| 小型株 | 大型株・中型株に含まれない全銘柄(TOPIX Smallの算出対象) | 銘柄数1669 約75% |

| 時価総額 約10% |

東証1部に上場する2169銘柄(2020年6月5日時点)ですから、大型株は数だけで言えば全体の5%にも満たない水準です。

しかし、その100銘柄で東証1部の時価総額(浮動株ベース)のおよそ6割をカバーしていると言われます。

中型株は銘柄数では全体の約2割で、時価総額はおよそ3割。

この大型と中型の4分の1の銘柄で時価総額としては約9割をカバーしていることになります。

加えて、東証2部や新興市場の銘柄も小型株に含めるのが一般的な分類といえます。

数はともかくとして、時価総額でみると小型株は全体の約1割に過ぎません。

それであれば、指数としてもあまり役には立たず無視しても良いのでは、と思われる方もいるかもしれません。

しかし、小型には小型の、大型には大型のそれぞれ特徴があり、株価もそれによって違った動きを見せるため、それぞれチェックすることは重要です。

規模別株価指数をグラフにしたものを見て、そのことを確認していきましょう。

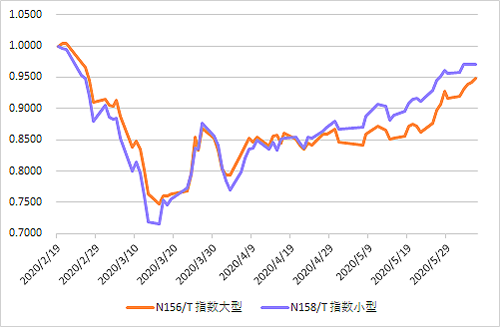

2020年2月末から同年6月初旬までのそれぞれの動きは次のようになっています

見てのとおり、3月の急落相場では大型株指数が有意だったことがわかります。

この急落はコロナショックによる経営不安が大きな原因であったため、健全性という点では見劣りする小型株がより売られたということが分かります。

一方で戻り相場では小型株が有意となりました。

大型株はグローバルに展開している企業が多く、業績の落ち込みが懸念される一方で、内需企業が中心の小型株指数は外部要因の影響を受けにくいことから、資金の戻りが早かったことがあげられます。

このように規模別の指数をチェックすることで、足元の相場でどの銘柄が動いているのかをより詳しく知ることができます。

自身のポートフォリオを再構築する際に活用することで、より優れたパフォーマンスを達成することができるでしょう。

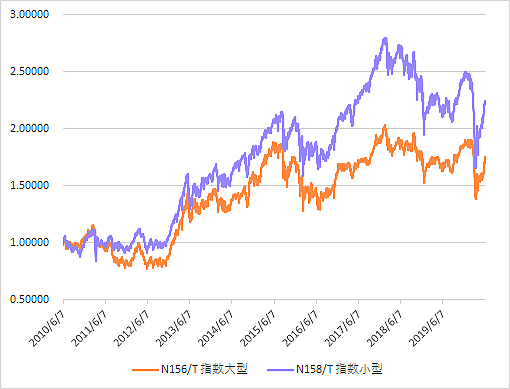

次により長期で見たグラフを確認してみましょう。

こちらを見ると、小型株のパフォーマンスの良さが目立ちます。 小型株は大型株に比べ、業績の変化率が大きく、高い成長性が期待できる点などが要因としては考えられるでしょう。 いわゆるテンバガー銘柄などは、ほとんど小型株でしか期待できないことからもそれは分かります。

規模別指数をチェックした上で、これを投資に活かすとなると小型株に投資した方が有利だという結論に思えるかもしれません。

しかし、小型株には大型株とは異なるリスクがあります。

一番のリスクは流動性の低さです。

出来高が少ないため、売買したいときに思うようにできない、というケースがあることは常に意識しておく必要があります。

例えば、相場の急落時、大型株であれば損失を覚悟すれば手放すことは可能でしょう。

しかし、小型株では売り買いが一致せず、下げ幅を広げていくことは珍しくありません。

加えて、上昇時のパフォーマンスが良い分、急落時の下げ幅も大型株と比べて大きくなる傾向があることもリスクになります。

「Don't put all your eggs in one basket(すべての卵を一つのカゴに盛るな)」という米国の格言は、投資家ならば誰しも一度は聞いたことがあると思います。

その点からも大型株と小型株をバランスよくポートフォリオに組み込むことが資産の安全性を高めることにつながるでしょう。

そして、規模別指数をこまめに確認することでそのバランスをより細かく調整することができるようになります。

今は大型株が優位の流れになっているな、ここ数日は小型株のパフォーマンスが大型株を上回っているな、というように足もとの相場の流れを知り、バランスよく資金を振り向けることができれば、パフォーマンスの一段の向上が期待できるものと考えます。